Sommaire

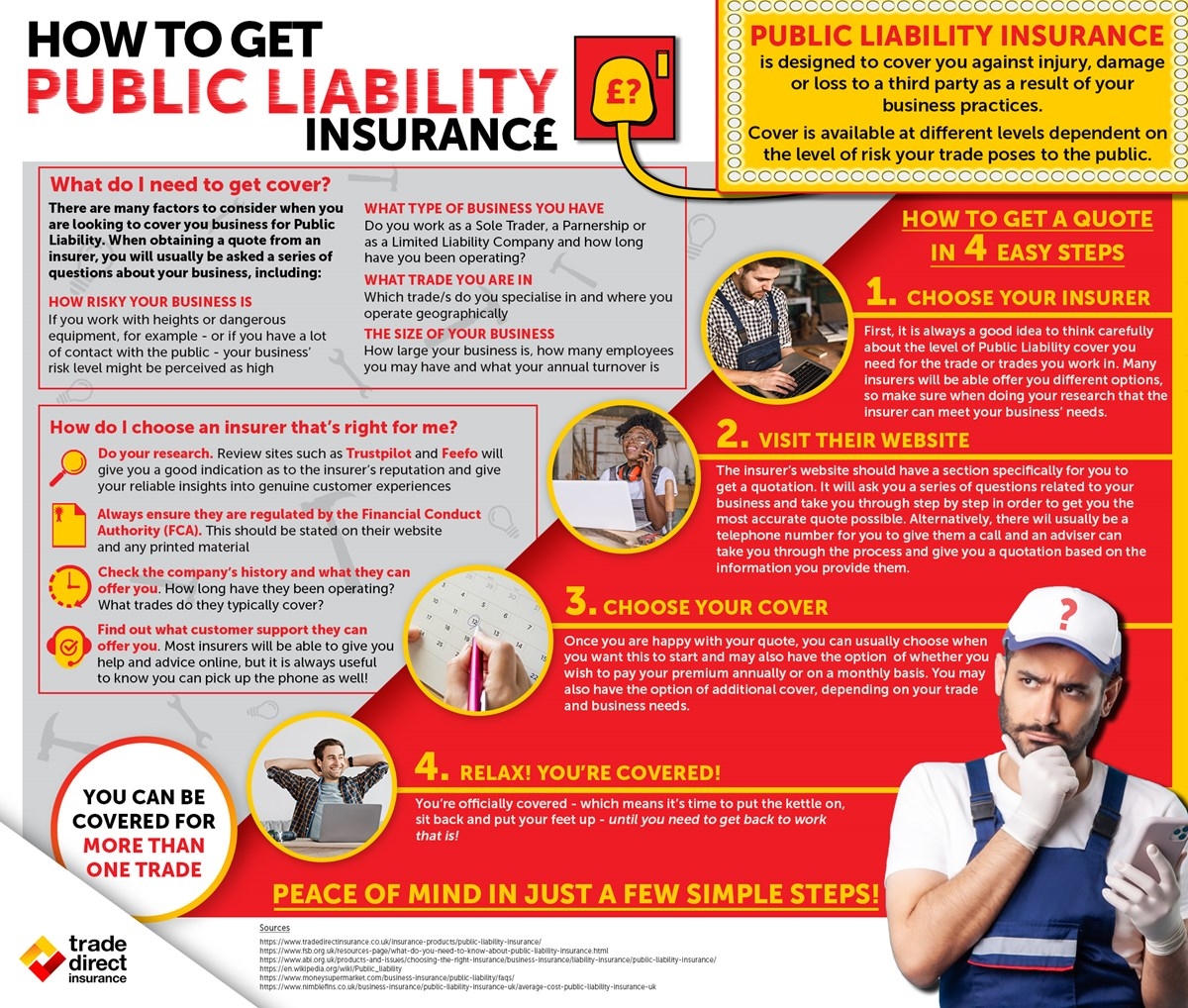

La responsabilité civile est l’obligation de réparer le dommage causé à autrui. Dans le domaine de l’assurance habitation, il s’agit de réparer les dommages causés par un élément de votre habitation : fuite d’eau, chute d’arbre, chute de mur, incendie, etc…

Quel métier dans les assurances ?

Découvrez les métiers de la banque et de l’assurance

- Actuaire.

- Agent général/agent général d’assurance.

- analyste crédit.

- Analyste financier/analyste financier.

- Responsable des études économiques.

- Gestionnaire de compte bancaire.

- Conseiller en Fusions & Acquisitions.

- Courtier / Courtier.

Quel est le salaire d’un assureur ? Les chiffres récemment examinés montrent un salaire moyen pour un assureur de 3215 € net par mois (4430 € brut !). C’est par exemple 1000 € de plus que la moyenne française qui ressort à 2157 € net par mois. Pour un débutant, les grilles salariales commencent à environ 20 000 € par an.

Quel parcours pour travailler dans les assurances ?

Les formations possibles pour accéder au métier de conseiller en assurance sont nombreuses. En 2 ans après le bac vous pouvez faire le BTS Assurance, le BTS NRC (Négociation et Relation Client), le BTS MUC (Management des Unités Commerciales) ou encore la TU Delft Carrières Juridiques.

Comment devenir agent d’assurance ?

Etudes/Formation d’Agent/Agent Général d’Assurances. Une fois choisi par la compagnie d’assurances, le courtier en sinistres suit une formation « maison » d’environ 600 heures. A l’issue de cette dernière, il obtient la carte professionnelle, sésame indispensable pour exercer.

Comment postuler dans les assurances ?

Un BAC 2 est souvent le minimum attendu pour travailler dans ce domaine, et certains postes peuvent nécessiter le Master. Les programmes menant à un diplôme en banque et en assurance sont très demandés, mais gardez à l’esprit que les diplômés des écoles de commerce ou des diplômes en droit ou en économie sont également en demande.

C’est quoi le métier d’assureur ?

L’assureur est un professionnel qui s’engage à indemniser un assuré en cas de risque. Elle commercialise des produits d’assurance et financiers destinés à protéger ses clients contre les risques de la vie et les sinistres potentiels (assurance santé, auto, retraite, décès, catastrophes naturelles).

Quel est le but d’un assureur ?

Du danger à l’accident L’assurance est un contrat : en échange du paiement d’une prime, aussi appelée prime, l’assureur garantit des prestations spécifiques à une personne, une association ou une entreprise en cas de risque. le contrat.

Quelle Etude Faut-il faire pour être assureur ?

Devenir agent général d’assurance : Formation requise Un BTS, un DEUST ou un DUT sont possibles. Une licence pro est un plus, mais un bac 5 reste le meilleur moyen de prouver votre spécialisation, que ce soit par un master pro ou un diplôme de l’école nationale des assurances.

Quelles sont les entreprises soumises à l’obligation de s’assurer pour la responsabilité civile d’exploitation RCE ?

Certaines professions sont cependant obligées de souscrire une Garantie RC Exploitation : Toutes les professions recevant du public : Commerçants. Construire des artisans.

Qui doit être assuré ? Toute personne physique ou morale dont la responsabilité est susceptible de résulter de l’utilisation d’un véhicule doit être assurée.

Est-ce que l’assurance responsabilité civile est obligatoire ?

La responsabilité civile est obligatoire pour les locataires et propriétaires de copropriétés, qu’ils soient résidents ou non-résidents (PNO). Et quel que soit le statut du locataire, même s’il est hébergé gratuitement.

Est-ce que la responsabilité civile vie privée est obligatoire ?

La majorité des contrats d’assurance habitation incluent une Garantie Responsabilité Civile. Obligatoire, elle vous couvre ainsi que les membres de votre foyer si vous êtes responsable des pertes ou dommages causés à un tiers.

Quelle est l’assurance obligatoire ?

La seule assurance automobile obligatoire, la garantie responsabilité civile, permet d’indemniser les dommages causés aux tiers par le gardien ou le conducteur du véhicule : blessures à un piéton, passager, occupant d’un autre véhicule, dommages à d’autres voitures, deux-roues , bâtiments…

Quelle est la différence entre assurance IARD et assurance non vie ?

En effet, l’assurance IARD couvre les dommages et la protection des biens, contrairement à l’assurance VIE qui protège les personnes, qui peut être une assurance maladie, une assurance accident, une assurance décès ou une assurance vie.

Qu’est-ce que l’assurance dommages ? L’assurance non-vie couvre les activités d’assurance non liées à la vie de l’assuré. Il est donc principalement composé d’assurances de biens ou de biens, d’assurances de responsabilité ou de dettes, et d’assurances de personnes.

Qu’est-ce que l’assurance IARD ?

IARD ou (I.A.R.D.) est une abréviation utilisée dans le domaine de l’assurance et signifie « incendies, accidents et risques divers ». Cette assurance protège les biens, pas les personnes. L’assurance R&C comprend une assurance habitation et une assurance auto.

Quels sont les risques IARD ?

Les risques couverts en R&C Comme indiqué, le contrat R&C couvre l’assuré en cas d’incendie, d’accident et de risques divers. Ceux-ci peuvent concerner des vols, des inondations, des catastrophes naturelles. Pour les entreprises, les risques peuvent aussi être immatériels.

Quels sont les différents types d’assurance ?

En France, il existe 4 assurances obligatoires pour les particuliers : l’assurance maladie (CPAM), l’assurance automobile, l’assurance habitation (sauf pour certains propriétaires) et l’assurance responsabilité civile (souvent incluse dans le contrat d’assurance habitation).

Quelle est la différence entre assurance vie et assurance non-vie ?

l’assurance vie, une combinaison d’assurance vie temporaire et de produits d’épargne soumis à des taxes spécifiques ; assurance non-vie, une combinaison d’assurance responsabilité civile, non-vie et de personnes (exemples : contrats d’assurance auto, habitation, santé, accidents de la vie)

Quelle est la différence entre assurance IARD et assurance non-vie ?

En effet, l’assurance IARD couvre les dommages et la protection des biens, contrairement à l’assurance VIE qui protège les personnes, qui peut être une assurance maladie, accident, décès ou vie.

Quelle S différence s Faites-vous entre l’assurance en cas de vie et l’assurance en cas de décès ?

L’assurance vie est un placement financier tandis que l’assurance décès est un instrument de retraite. L’assurance-vie permet de retirer une partie ou la totalité des sommes versées, ce qui n’est pas possible avec un contrat d’assurance-vie. De plus, l’assurance-vie fait fructifier votre épargne.

Quels sont les risques IARD ?

Les risques couverts en R&C Comme indiqué, le contrat R&C couvre l’assuré en cas d’incendie, d’accident et de risques divers. Ceux-ci peuvent concerner des vols, des inondations, des catastrophes naturelles. Pour les entreprises, les risques peuvent aussi être immatériels.

Quelle est la différence entre assurance IARD et assurance non vie ?

En effet, l’assurance IARD couvre les dommages et la protection des biens, contrairement à l’assurance VIE qui protège les personnes, qui peut être une assurance maladie, accident, décès ou vie.

Pourquoi souscrire une assurance IARD ?

Les garanties IARD sont indispensables pour protéger tous les véhicules professionnels (tiers ou tous risques), équipements, engins, biens ou immobiliers d’une entreprise contre les éventuels dommages liés à son activité.

Où trouver plafond de garantie RC Pro ?

Quelle est la limite du montant de la garantie professionnelle RC ? La garantie responsabilité civile professionnelle couvre l’entreprise dans une certaine limite. Celle-ci est incluse dans le contrat, qui prévoit généralement une limite de garantie par année d’assurance et par sinistre.

Où trouver la responsabilité civile professionnelle ? Pour obtenir un certificat RC professionnel, vous devrez vous procurer une police d’assurance ou un courtier qui évaluera vos besoins en fonction de la taille de votre entreprise et de son secteur d’activité. Dans certains cas, selon votre activité, vous devrez peut-être fournir des pièces justificatives.

Où trouver l’assurance RC ?

De manière générale, l’assurance responsabilité civile est une garantie qui est incluse dans votre contrat d’assurance habitation, notamment dans le cadre d’un contrat multirisque habitation. Vous devez alors contacter votre assureur habitation pour obtenir une attestation de responsabilité civile.

Comment savoir si on a une assurance RC ?

Comment savoir si vous avez une assurance responsabilité civile ? Si vous avez souscrit une assurance immeuble pour votre logement, la responsabilité civile privée est incluse, ainsi que les assurances auto et moto pour les accidents de la circulation.

Où trouver l’assurance responsabilité civile ?

L’attestation de responsabilité civile s’obtient généralement après souscription d’un contrat d’assurance multirisque habitation. C’est l’assureur qui le transmet à son client avec le contrat correspondant, sachant qu’il est également disponible à tout moment sur simple demande.

Où trouver le plafond de garantie ?

Le plafond de garantie est le plus courant dans le domaine des assurances. Ce plafond de garantie, exprimé en pourcentage, représente le montant maximum qu’une personne ou une entreprise, victime d’un sinistre, perçoit de son assureur à titre d’indemnisation.

Quel est le plafond du montant garanti au titre des dommages corporels ?

Il varie de 450 000 à 1 million d’euros, selon les assureurs. Parfois, c’est dans votre contrat de base, mais assurez-vous qu’il y est. Pour les plafonds les plus élevés, à savoir 1 million d’euros, il vous faudra certainement souscrire une extension de garantie.

Quelle somme est garantie sur une assurance vie ?

Garantie d’assurance-vie : 70 000 euros Le plafond des indemnités versées par le fonds de garantie s’applique par assuré, quel que soit le nombre de contrats conclus avec le même assureur. En cas d’inscription conjointe, le remboursement est plafonné à 140 000 €.

Quelles sont les limites d’une garantie ?

Une garantie d’indemnisation limite la responsabilité de l’assureur à la perte de revenu réelle subie par l’emprunteur. Si l’assuré perçoit des indemnités de la Sécurité Sociale et des assurances complémentaires de l’entreprise, il n’est couvert qu’après déduction de ces montants.

Qu’est-ce qu’une limite de garantie ?

Un plafond de garantie est le montant maximum d’indemnisation prévu dans le contrat d’assurance. En cas de sinistre, l’assureur s’engage à indemniser l’assuré jusqu’à ce montant, mais pas plus. Une limite de couverture peut être fixée par sinistre ou par année d’assurance.

Quelle somme est garantie sur une assurance vie ?

Aujourd’hui la règle est de 100 000 â par déposant et par établissement (la garantie a longtemps été limitée à 70 000 â¬). Ce plafond de garantie s’applique quel que soit le nombre de comptes de dépôt ouverts auprès d’un même établissement.

Quelle est l’importance de l’assurance ?

Le but traditionnel de l’assurance est de permettre le remplacement des biens détruits ou volés. Par ailleurs, l’assurance responsabilité civile dans les domaines de la vie domestique, de l’activité professionnelle, de la circulation automobile et des loisirs s’est considérablement développée de nos jours.

Quel est le rôle social de l’assurance ? 1) Le rôle social de l’assurance La mission essentielle de l’assurance est d’apporter aux personnes la sécurité dont elles ont besoin. Elle les protège des aléas du hasard qui les menacent tant dans leur personne que dans leurs biens et leur donne ainsi confiance en l’avenir.

Quel est l’importance de l’assurance vie ?

A quoi sert l’assurance-vie ? L’assurance-vie est importante car elle protège votre famille et vous permet de leur laisser un montant libre d’impôt en cas de décès. Il sert également à couvrir votre prêt hypothécaire et vos prêts personnels comme votre crédit auto.

Est-ce nécessaire d’avoir une assurance vie ?

Si la perte de vos revenus pourrait causer des problèmes financiers à vos proches, vous pourriez envisager de souscrire une assurance-vie. Cela peut également être nécessaire si vous n’avez pas d’emploi.

Quels sont les deux types d’assurance vie ?

Il existe trois types de contrats d’assurance vie : l’assurance vie, l’assurance décès et un contrat mixte vie et décès. Le contrat d’assurance-vie garantit le versement d’un capital ou d’une rente au souscripteur ou au bénéficiaire désigné au contrat.

Quel est le rôle de l’assurance dans l’économie ?

1L’assurance est un secteur financier dédié à la gestion du risque des agents économiques (particuliers et entreprises). A ce titre, il remplit deux fonctions essentielles : la couverture des risques elle-même ; et recycler les économies qui en résultent dans l’économie.

Quels sont les logiques économiques de l’assurance ?

L’aversion au risque est la base de l’assurance. Les agents économiques sont réticents à prendre des risques, ce qui freine l’innovation et ralentit l’activité. Les compagnies d’assurance proposent de couvrir ces risques (plus précisément, de couvrir la valeur financière de ces risques) en les regroupant.

Quels sont les deux rôles de l’assurance ?

Rôles de l’assurance L’assurance a pour but de protéger les biens et les personnes, mais elle joue aussi un rôle important dans l’économie : en fiabilisant les relations commerciales. En jouant un rôle important en tant qu’investisseur dans l’économie nationale. En stimulant l’investissement.

Quels sont les deux rôles de l’assurance ?

Rôles de l’assurance L’assurance a pour but de protéger les biens et les personnes, mais elle joue aussi un rôle important dans l’économie : en fiabilisant les relations commerciales. En jouant un rôle important en tant qu’investisseur dans l’économie nationale. En stimulant l’investissement.

Quels sont les 4 premiers et principaux acteurs du secteur de l’assurance ?

Il existe quatre catégories d’intermédiaires : le courtier, l’agent d’assurance, l’agent d’assurance et l’intermédiaire d’assurance. Ils remplissent les conditions d’exercice : notoriété, garantie financière, assurance responsabilité civile professionnelleâ